半导体设备产业全景(三)

前言:

本报告作为半导体设备研究的第三篇,将从以下几个方面对国外半导体设备厂商进行介绍分析:

第1部分介绍全球半导体设备格局;

第2部分对国外半导体设备大厂如应用材料、ASML、东京电子、泛林半导体、科磊半导体、爱德万、泰瑞达进行介绍分析;

第3部分,对国外半导体设备厂商发展经验进行总结归纳。

后续我们还会对国内半导体设备厂商分别介绍分析,梳理其各自的发展脉络、产品布局及未来规划,同时通过产业链的梳理,挖掘国内半导体设备厂商未来发展机会。

一、全球半导体设备市场高度集中

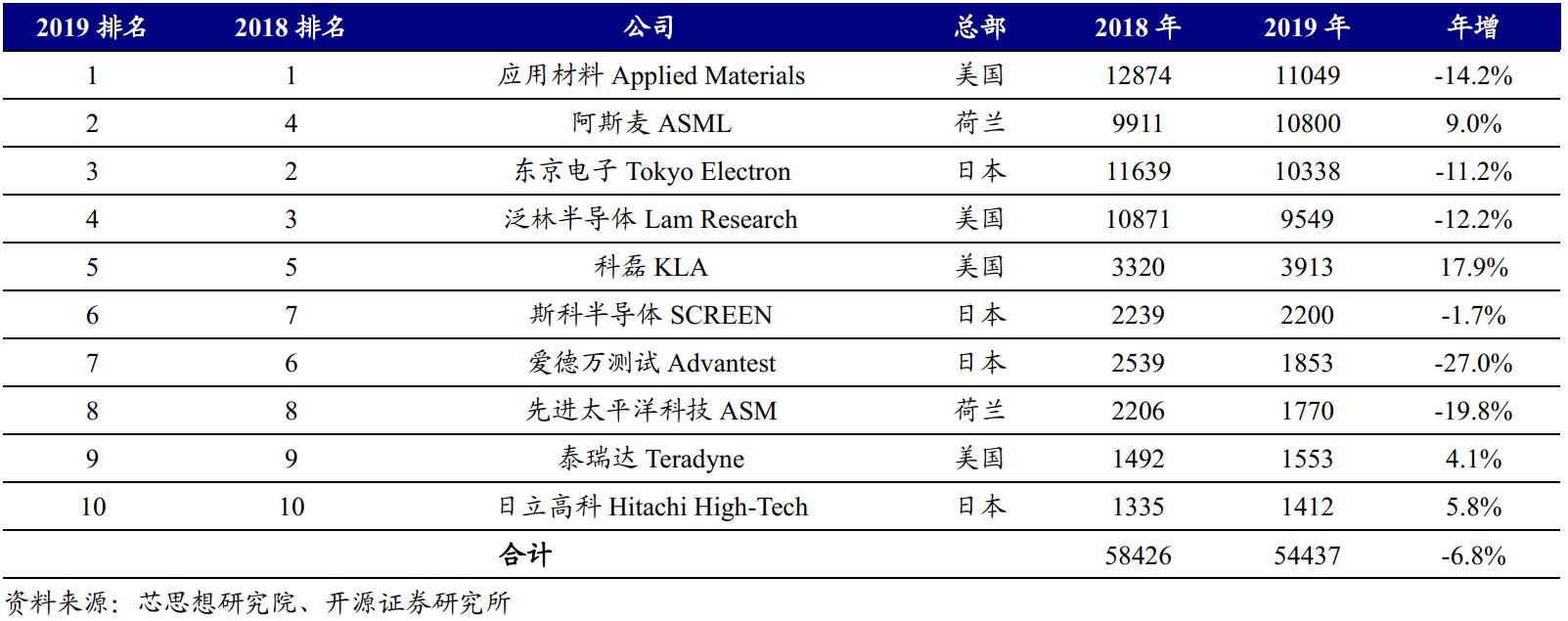

全球半导体设备产业高度集中,且“大者愈大”趋势明显。根据芯思想研究院的统计数据,2019年,全球半导体制造设备市场规模 576亿美元,其中前五大半导体设备厂合计实现销售收入456亿美元,市占率高达79.3%,前十大半导体设备厂合计实现销售收入544亿元,市占率达94.4%。国际半导体企业历经50年的发展,由全盛时期的数百家,通过并购整合等措施缩减至目前的数十家,细分领域的垄断程度越来越高,形成“大者愈大”的局面。

图1:全球半导体设备top10厂商

全球主要半导体设备制造商主要集中在美国、日本、荷兰等国。从企业分布来看, 全球知名的半导体设备制造商主要集中在美国、日本、荷兰等国家。

从企业主要的半导体设备产品看,美国主要控制等离子刻蚀设备、离子注入机、薄膜沉积设备、掩膜版制造设备、检测设备、测试设备、表面处理设备等,日本则主要控制光刻机、刻蚀设备、单晶圆沉积设备、晶圆清洗设备、涂胶机/显影机、退火设备、检测设备、测试设备、氧化设备等,而荷兰则是凭借 ASML 的高端光刻机在全球处于领先地位。

从半导体设备大厂2019年销售排名来看,应用材料( Applied Materials)凭借其沉积、刻蚀、离子注入以及CMP等多领域的技术优势继续保持领先;而阿斯麦(ASML) 则依靠其在光刻设备领域的绝对领先优势,尤其是 EUV 设备,重回第二名;国内生产线已成为日本制造商的大客户,东京电子(Tokyo Electron)凭借其在沉积、刻蚀以及匀胶显影设备等领域的竞争力,排名第三;泛林半导体( Lam Research)凭借其刻蚀、沉积以及清洗设备的表现,排名第四;科磊( KLA)依靠其检测、量测设备排名第五。

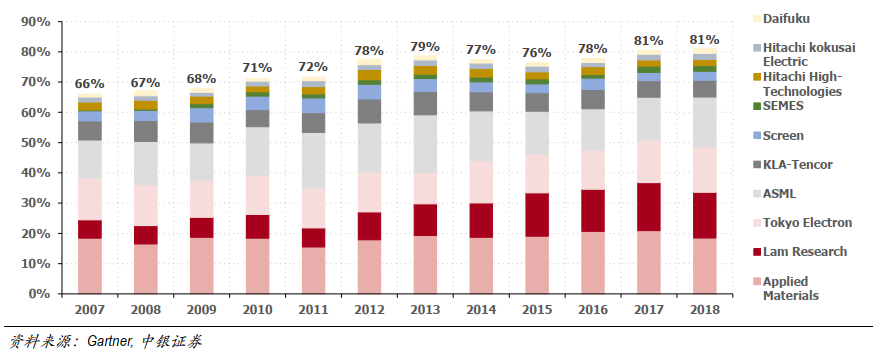

从历史情况看,半导体设备行业集中度持续提升。半导体设备行业前 10 家公司2007 年市占率合计66%,到2018年市占率合计达到 81%,提升了 15 个百分点;前五家公司2007 年市占率合计57%,到2018年市占率合计达到71%,提升了14个百分点。

图2:全球半导体设备行业集中度日益上升(柱状上方数字为当年 CR10)

具体来看,各类半导体设备均被行业前 1-4 家公司垄断。根据 Gartner 及各公司公告数据,各类设备产品竞争格局如下:

1)、光刻机:全球 EUV100%来自 ASML, ASML 在光刻机市场处于绝对垄断地位;

2)、刻蚀设备:硅基刻蚀主要被 Lam 和 AMAT 垄断,介质刻蚀主要被 TEL 和 Lam 垄断;

3)、薄膜设备:CVD 主要被日立、 Lam、 TEL、 AMAT 垄断, PVD 被 Lam 和 AMAT 垄断;

4)、显影设备:TEL 处于绝对垄断地位;

5)、离子注入机:全球约 70%来自应用材料, 18%来自 Axcelis Technologies;

6)、清洗设备:主要来自 DNS、Lam、TEL 等;

7)、CMP:70%来自 Applied Materials,26%来自 Ebara;

8)、热处理:被 Applied Materials、日立国际电气、TEL 垄断;

9)、去胶设备:被 PSK、Lam、日立高科技、屹唐半导体等垄断;

10)、工艺检测设备: KLA 市场份额 50%,Applied Materials 占 12%,日立高科技占 10%;

11)、划片/减薄机:日本 DISCO 绝对垄断;

12)、测试设备:被泰瑞达和爱德万双寡头垄断。

保持创新能力、持续研发投入、择机外延并购以及全球范围整合优质资源,是国际主流半导体设备厂商保持竞争力的主要手段。纵观国际半导体设备产业的发展可以看出,国际主流半导体设备厂商保持其强者地位的主要途径有以下几点:

1)大比例研发投入,持续创新。随着摩尔定律演进,半导体制造工艺节点对设备行业更新换代和技术进步不断提出更高的要求。设备厂商需要持续大比例的研发投入,推动创新以保持技术领先,从而确保其在设备产业的竞争力;

2)并购整合,加速企业发展。并购整合在半导体设备产业中的表现日趋突出,也是各大设备厂商得以实现快速成长、提升竞争力的重要手段;

3) 非核心业务外包,整合全球优质资源。将非核心业务外包给在领域或环节中具有更专业技能的独立厂商,只保留核心价值创造活动的经营模式已成为一种趋势。

二、全球主要半导体龙头公司及半导体设备龙头公司

2.1、应用材料

美国应用材料股份有限公司AMAT(Applied Materials,Inc)总部位于加利福尼亚硅谷,公司成立于1967年,并于1972年在纳斯达克上市(股票代码:AMAT.O)。1992年应用材料收入达到7.5亿美金,成为全球最大的半导体设备商,其行业地位仍保持至今。1996年公司首次跻身《财富》 世界500强。应用材料1972年上市时,市值仅300万美元,截至2019年8月26日公司市值达到416.8亿美元,48年以来市值上涨了13,800多倍。2018年,公司实现销售收入172.53亿美元,实现净利润33.13亿美元,拥有超过21,000名员工,12,500专利技术,并在全球17个国家和地区拥有93个分支机构。

2018年,AMAT前三大客户分别是三星电子、台积电和英特尔这三家全球领先的IC制造厂商,来自这三家公司的收入占公司总营收的35%。

作为全球最大的半导体与显示行业制造设备商,AMAT打造多品类、全方位的“半导体设备超市”。公司作为材料工程解决方案的领导者,凭借多年深耕半导体设备行业累积的在技术解决方案和人才培养方面的丰富经验,产品与服务已覆盖原子层沉积、物理气相沉积、化学气相沉积、刻蚀、快速热处理、离子注入、测量和检测、清洗等生产步骤。同时,公司

已涵盖12类设备、10种工作平台,11种解决方案,化身整体系统解决方案供应商,为客户创造更多的价值。

图3:AMAT在半导体设备领域布局广泛

图4:AMAT打造多品类、全方位的“半导体设备超市”

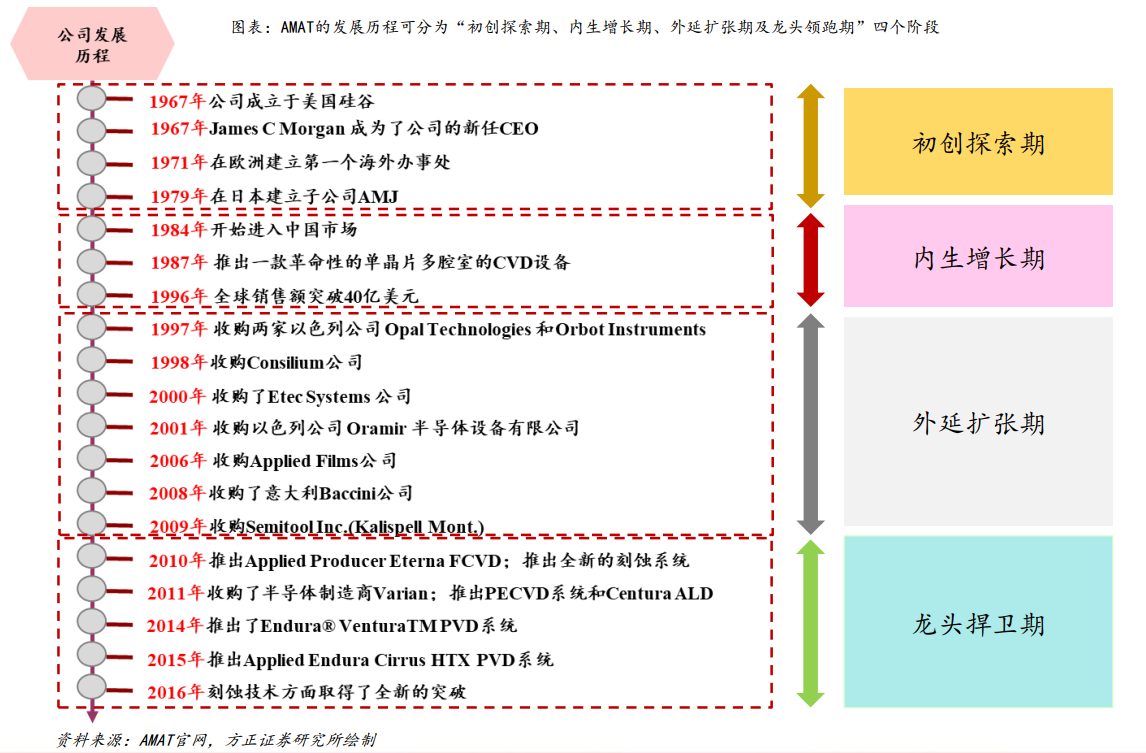

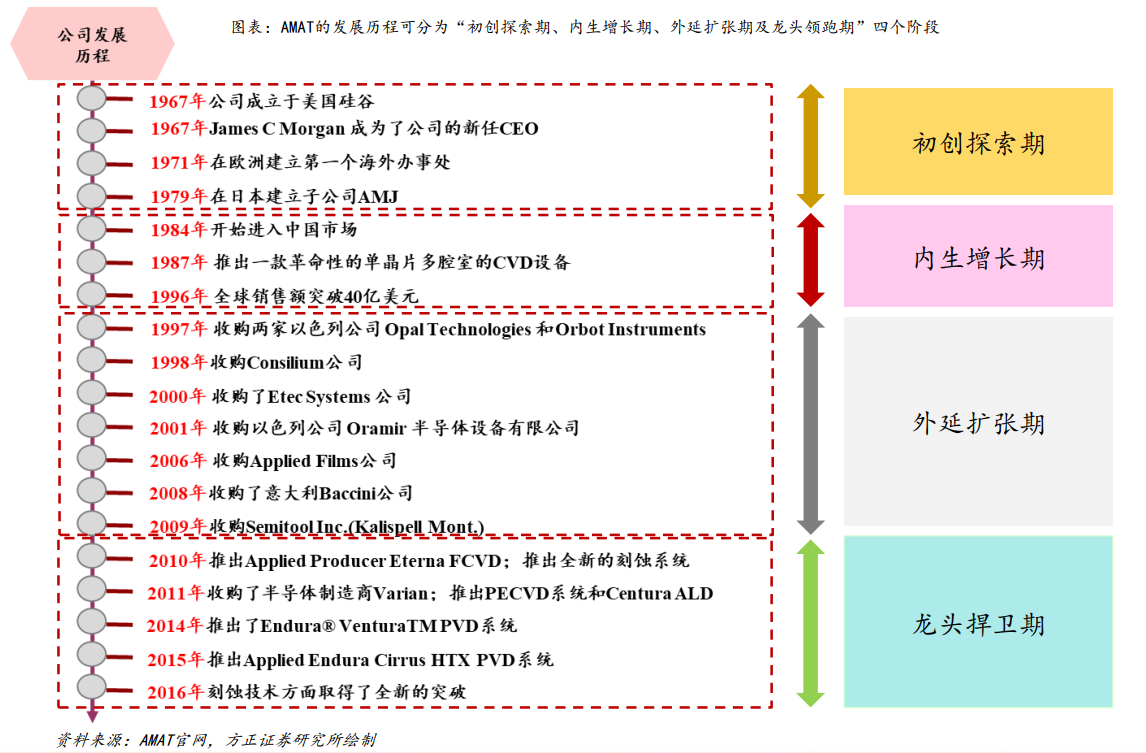

2.1.1、AMAT深耕半导体设备领域50余年,发展历程可分为四大阶段

图5:应用材料发展史

1)、1967年-1979年探索初创期:高速发展扩张危机,精简业务回归核心

2)、1979年-1996年内生增长期:把握产业转移趋势,乘势扩大商业版图

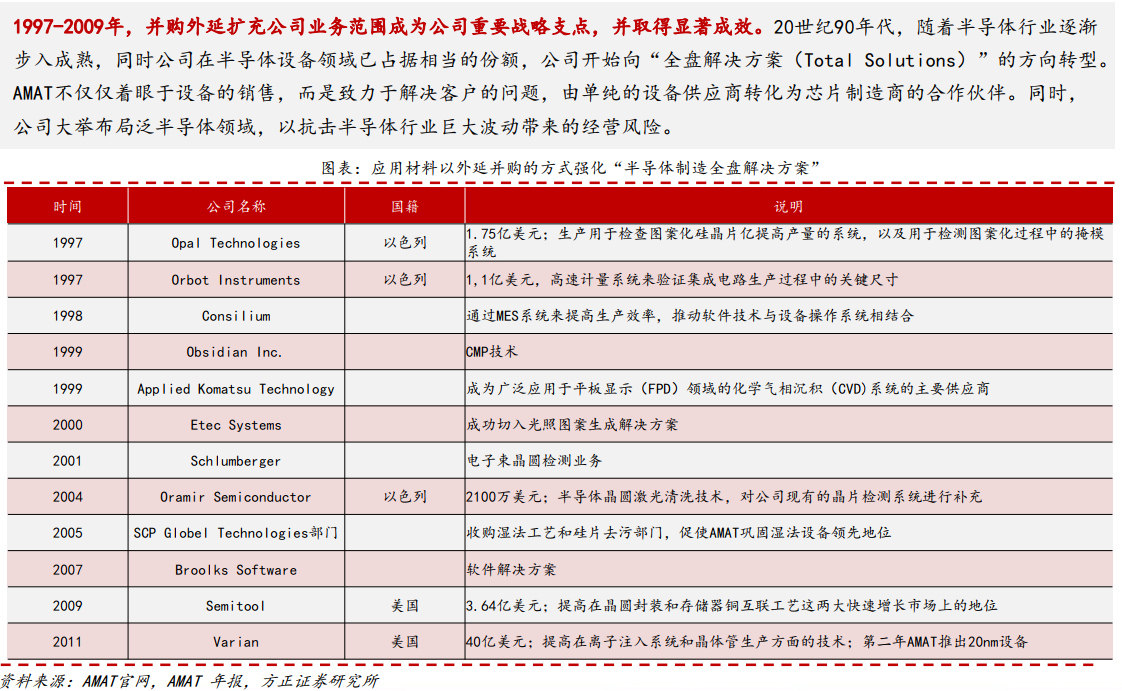

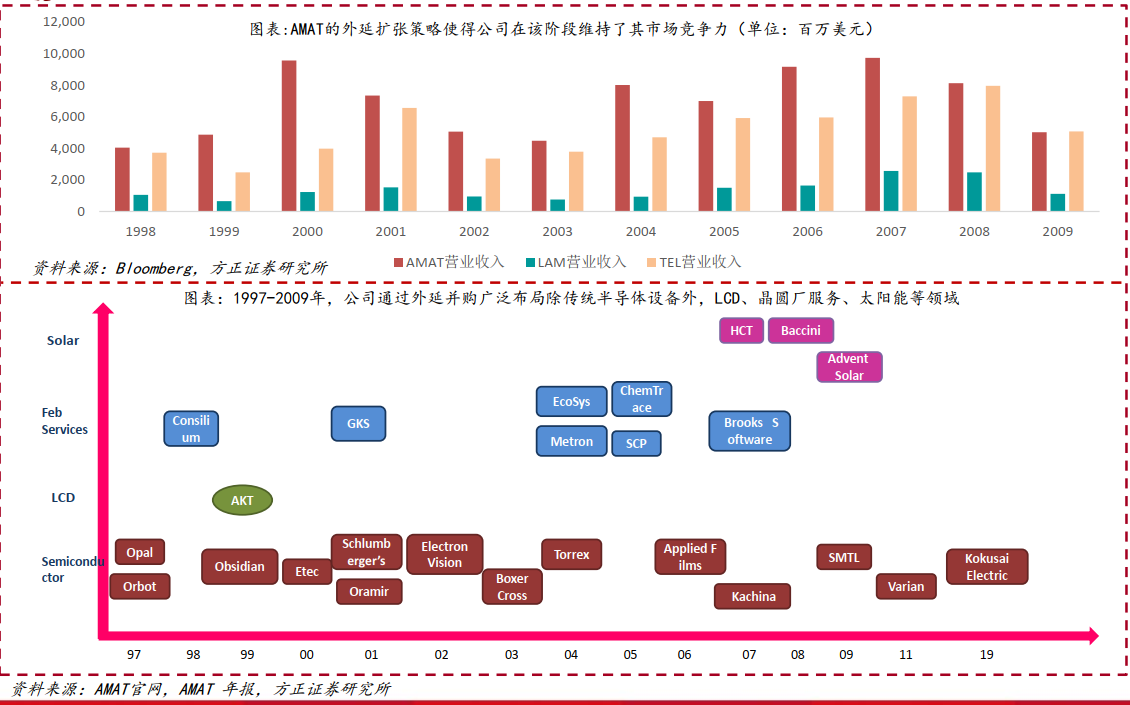

3)、1997年-2009年,外延扩张期:外延并购频繁,加速公司成长

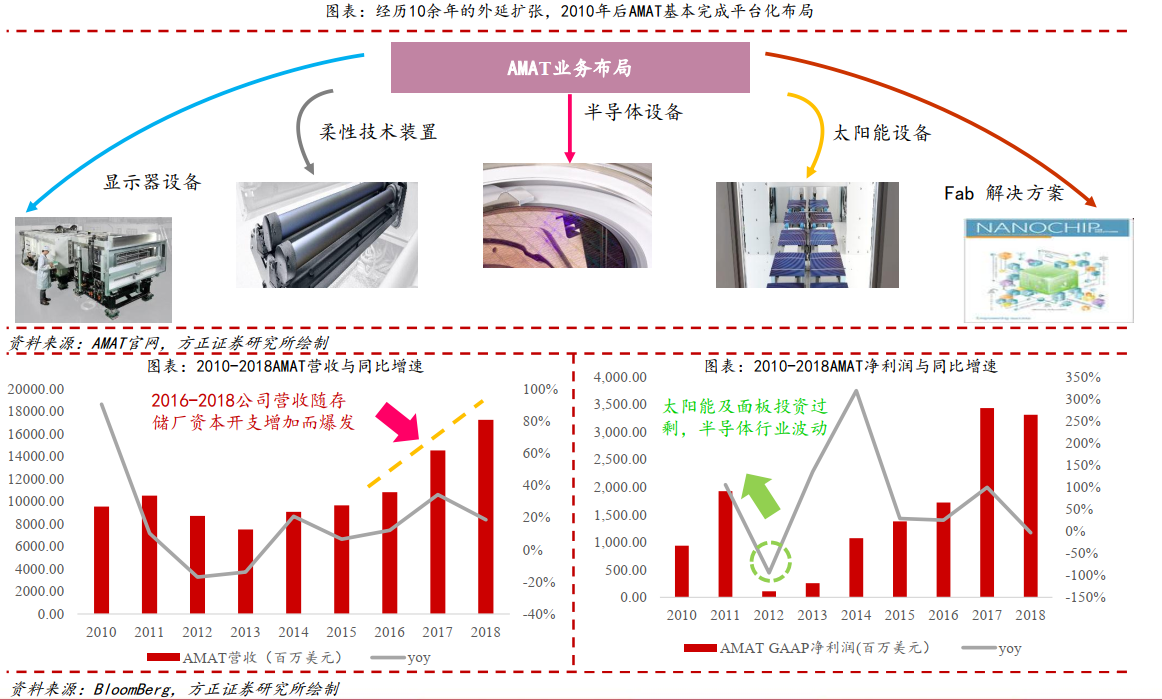

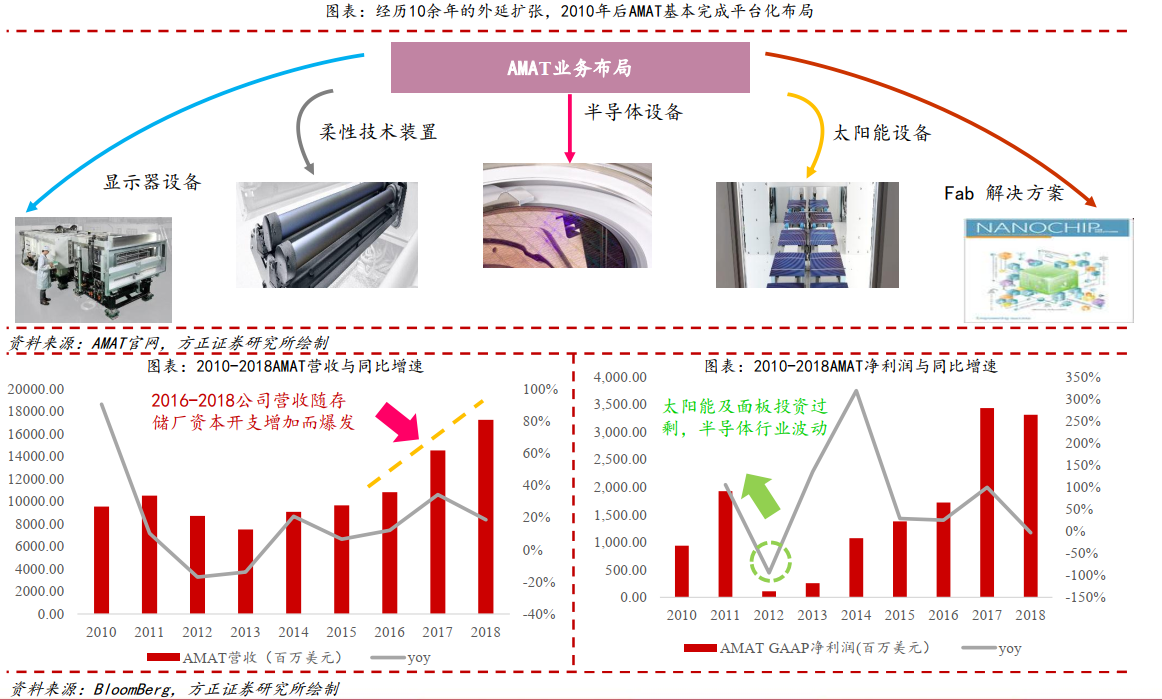

4)、2010年-至今,龙头捍卫期:平台化业务多元,致力于相兼为善

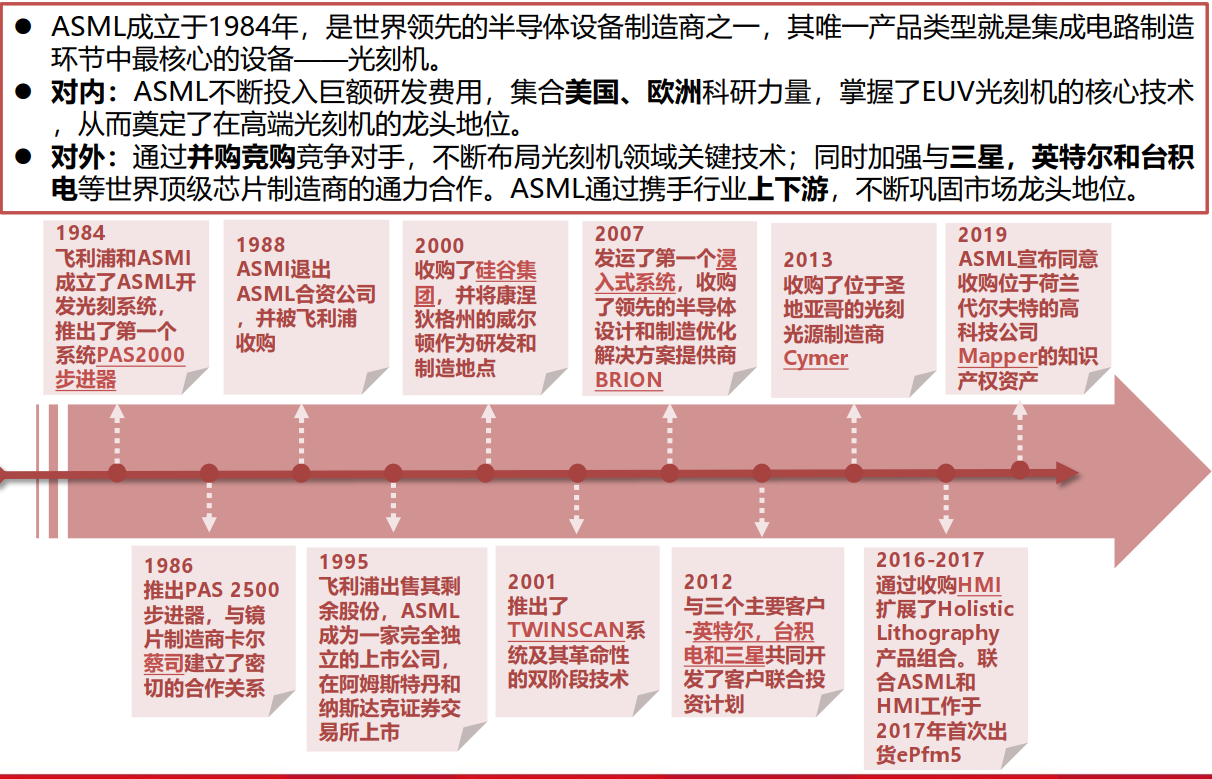

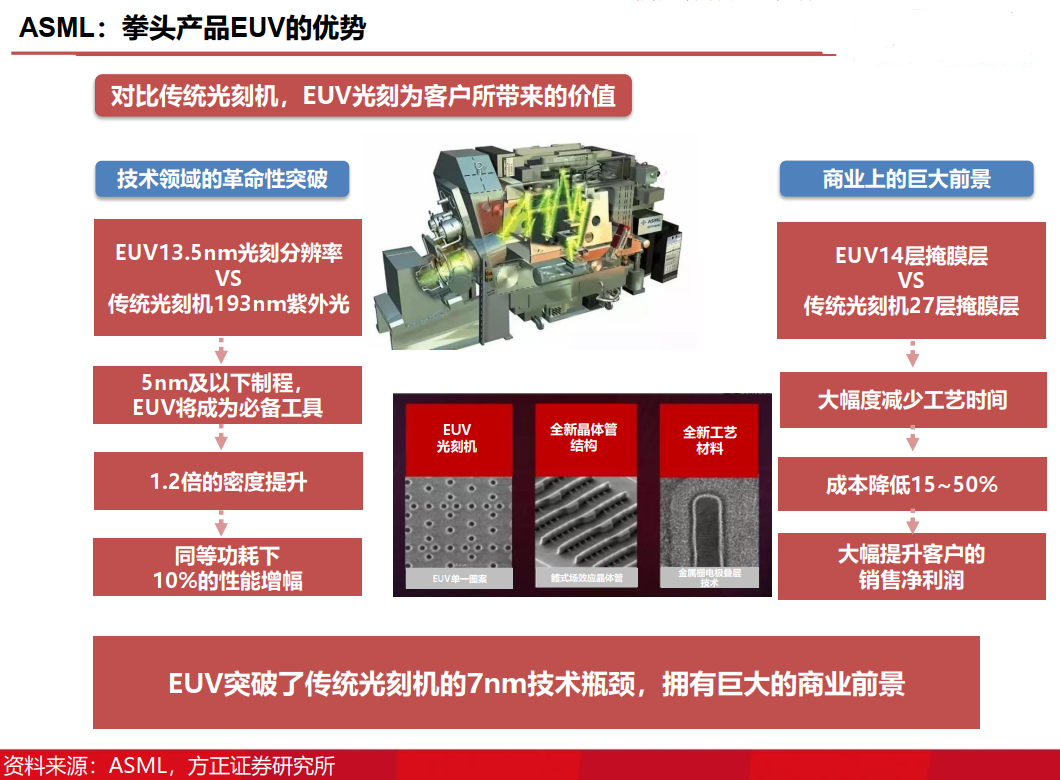

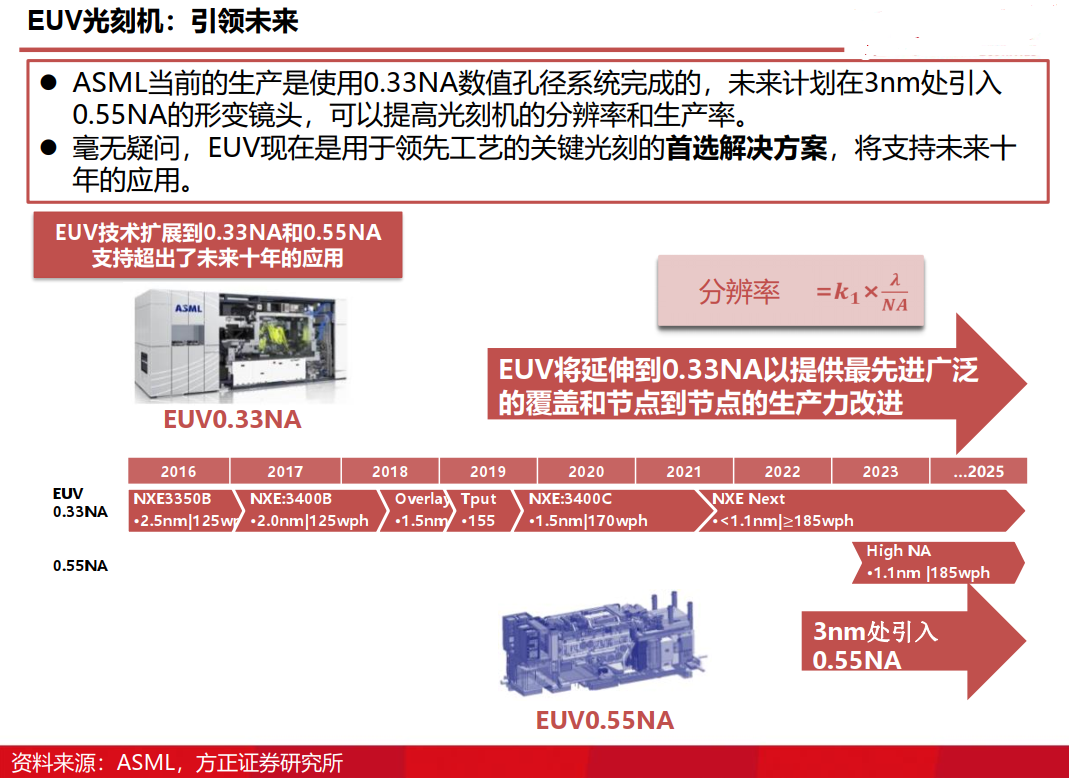

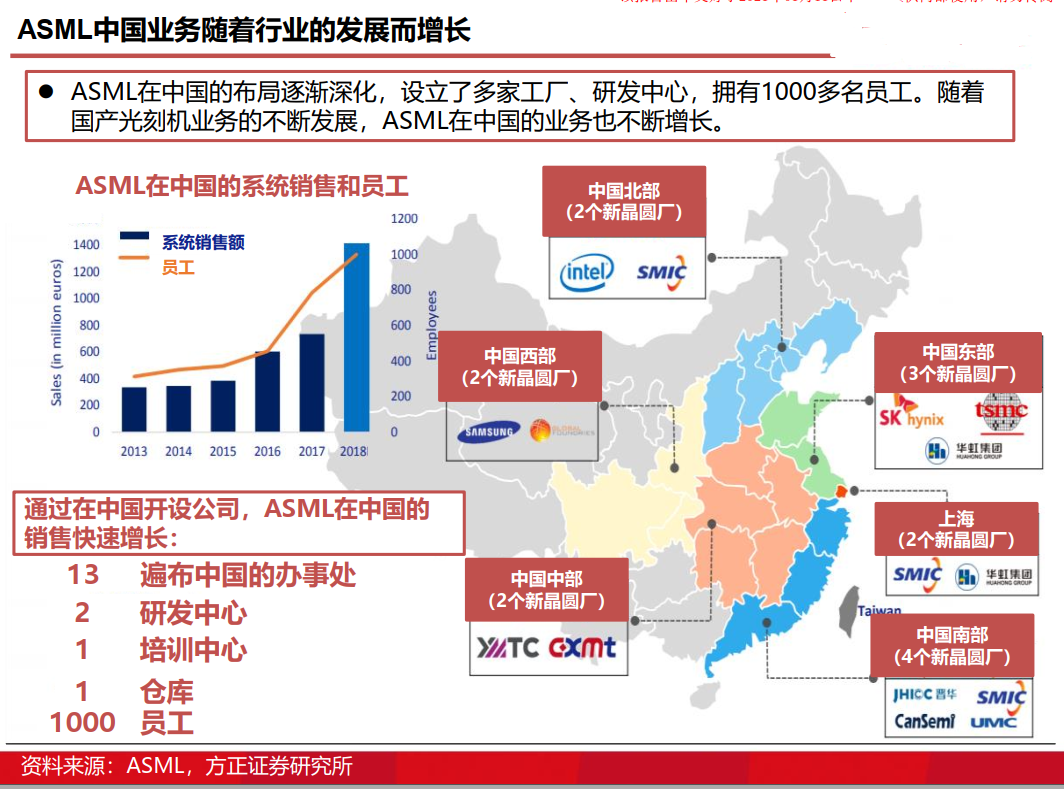

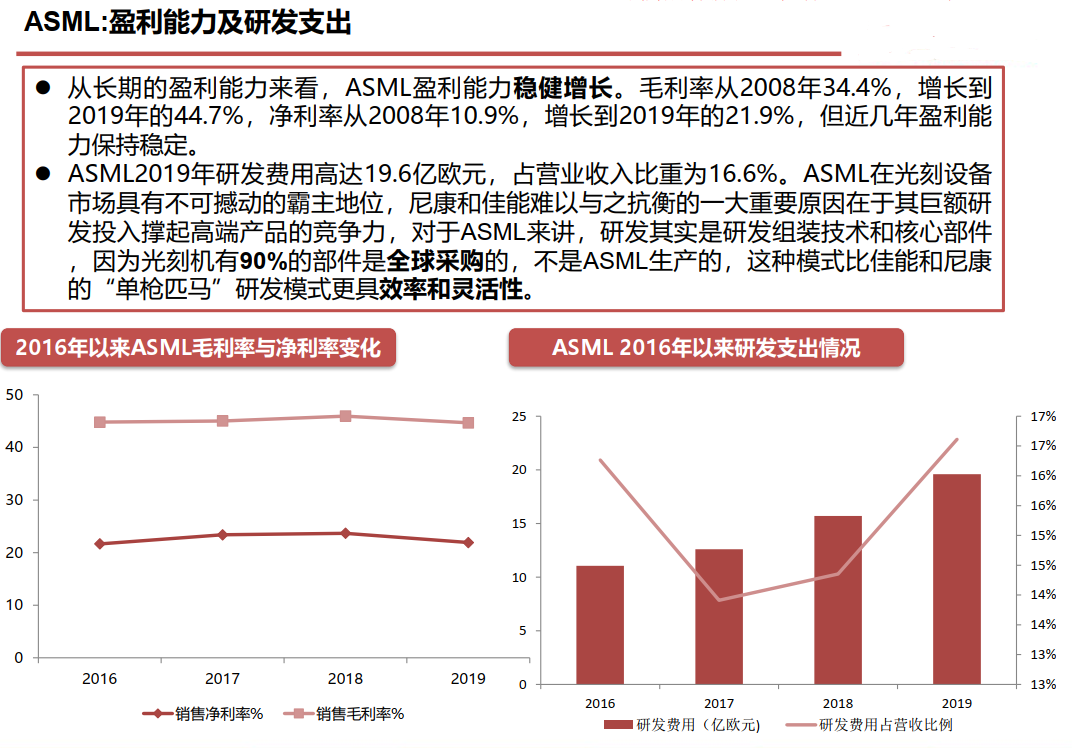

2.2、阿斯麦ASML

2.3、东京电子

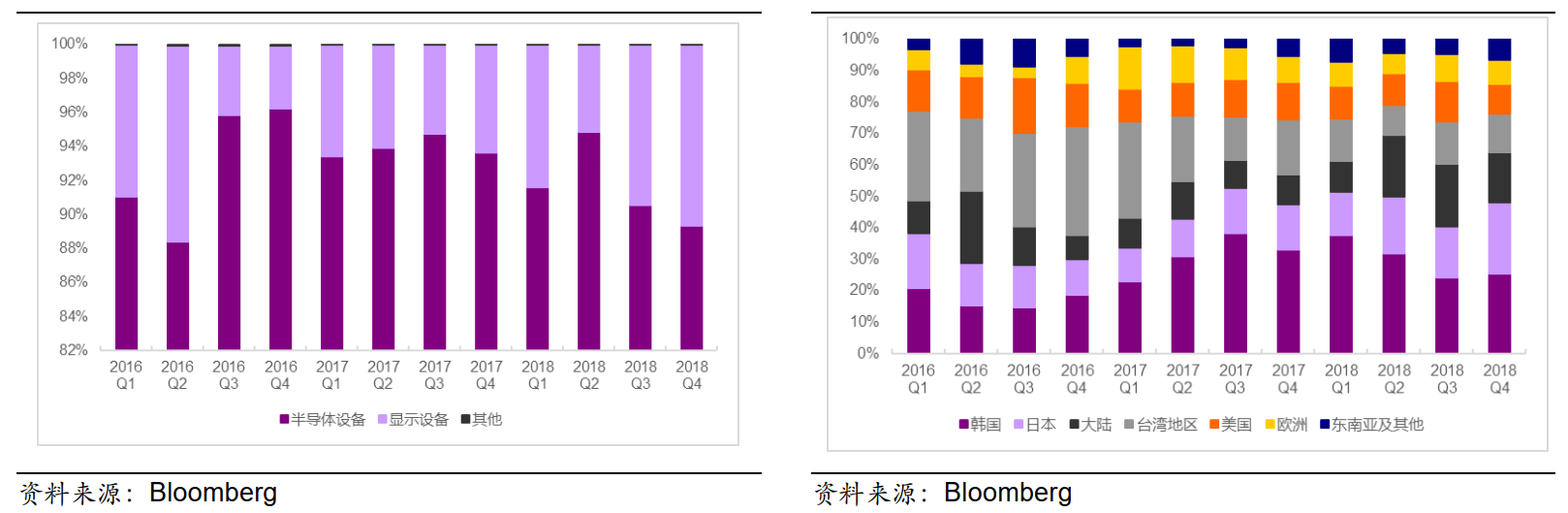

TEL(东京电子)于1963 年在日本东京成立;1968 年,与Thermco Products Corp 合作开始生产半导体设备;1980年,在东京证券交易所上市;1983年,与美国公司拉姆研究合作,引进当时一流的美国技术,在日本本土开始生产刻蚀机。目前公司主要产品包括半导体设备和平板显示设备,半导体设备又包括刻蚀机、 CVD、 涂布/显影机和清洗机等。 2017 年 TEL 的涂布/显影机销售额约占全球 87%的市场份额,全球第一;刻蚀机约占全球 26%的市场份额,全球第二; CVD 约占全球 20%的市场份额,全球第二;氧化扩散炉约占全球 20%的市场份额,全球第二;清洗机约占全球 20%的市场份额,全球第二。

东京电子预计2020财年公司营收达1.3万亿日元(约合人民币830亿元),同比增长15.3%。东京电子(Tokyo Electron Limited.)预计2020财年公司利润达2100亿日元(约合人民币134亿元),同比增长13.4%。受5G网络普及等推动,半导体的需求增加,东京电子客户的设备投资也在扩大。东京电子2020财年上半年营收达6681.6亿日元,同比增长31.4%。东京电子具备优势的半导体前工序设备的2020年市场规模预计同比增长10%,创出历史新高。

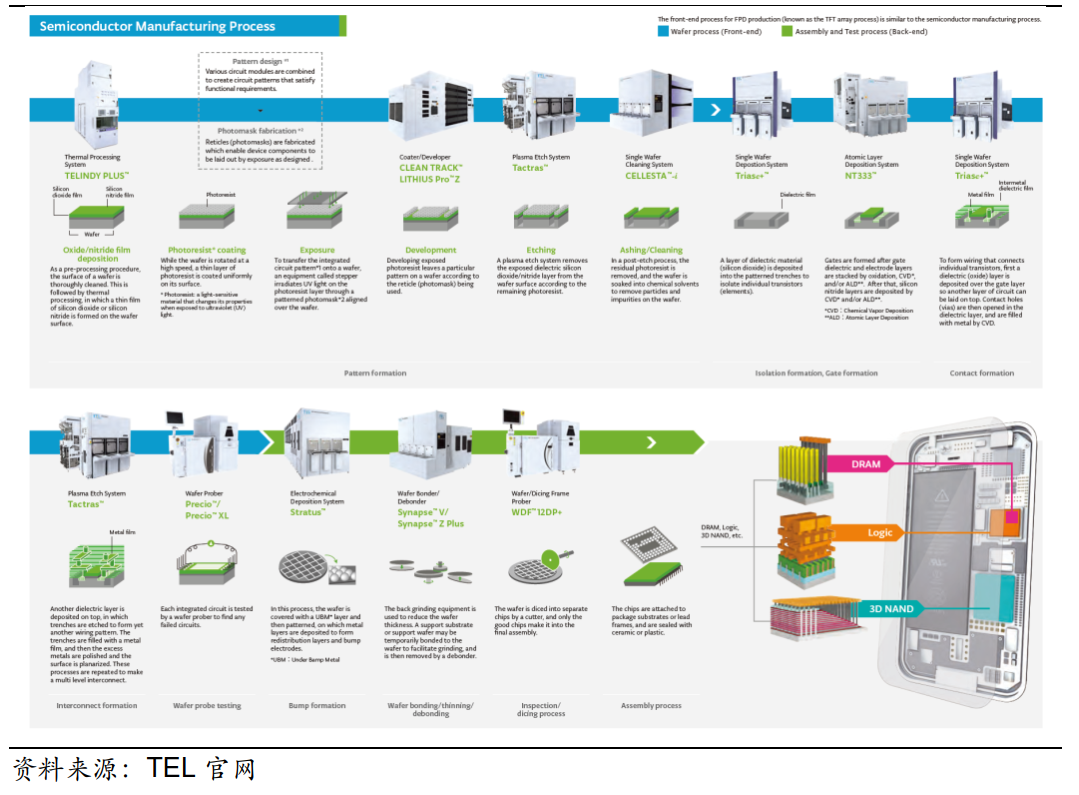

东京电子的产品几乎覆盖了半导体制造流程中的所有工序。其主要产品包括:涂布/显像设备、热处理成膜设备、干法刻蚀设备、CVD、湿法清洗设备及测试设备。

图6:产品链覆盖了半导体制造的整个流程

东京电子的涂布设备在全球占有率达到87%。另外,FPD制造设备中,蚀刻机设备占有率达到71%。其他设备的占有率也有相当的份额。

2.3.1、公司沿革

1963年11月11日,在同一家综合商社中供职的年轻人久保德雄和小高敏夫在东京创立了东京电子研究所,注册资本500万日元,员工6人。主要从事汽车收音机的出口和半导体制造设备的进口。

当时,这两个年轻人坚定地认为:「半导体才能变革产业界」。而且对当时商社的「只要商品卖出去了其他都不管了」这种做法很不满,觉得需要做好产品的售后服务,否则就难以实现长期的顾客满意。所以,两人决定创立公司,做好售后服务。

1965年,东京电子成为Fairchild Semiconductor的日本代理商。但是,当时一台样机就需要4000万日元。而公司的注册资本金一共才500万日元。这意味着商业上的巨大风险。但是,两位创始人决定赌一把。结果,销量很好!卖给大型电机公司,不仅带来了良好的现金流,还为日本集成电路产业的发展做出了贡献。

1968年,东京电子与Thermco Products Corp.合并,成为日本第一家半导体制造设备厂商。 这样,东京电子既有商社的功能,也有制造商的功能,开始走出国产化的第一步。

1975年:决定专注于半导体制造设备。美元危机、石油危机对日本经济带来了重大的负面影响。东京电子决定,不再从事很受整体经济景气影响的业务,从占据业务六成收入的汽车收音机等民生电子产品领域撤退,专注于可以长期获得高收益的半导体制造设备、以及相关的电子产品领域。

进入1980年代,日本半导体产业日益兴隆。东京电子进一步积极推动半导体制造设备的国产化。这期间,东京电子和美国公司通过合资公司的形式,从美国引进先进的技术,并与自身的制造技术融为一体。这样,东京电子逐渐扩大国产化的比例,成为可以生产最尖端半导体制造设备的厂商。

1989年:半导体制造设备营收额全球第一。这一年,东京电子的半导体制造设备营收额位居全球第一(VLSI Research公司数据),并连续三年蝉联冠军,至1991年。这期间,开始拓展海外据点,为海外用户提供本地化服务,在全球奠定了在半导体制造设备领域的领先地位。

2.3.2、东京电子在中国

东京电子的海外市场贡献了80%以上的营收。现在,东京电子在全球16个国家和地区有36家公司,75个业务据点。自2002年开始在中国大陆设立公司,目前在中国大陆拥有三家子公司。

东京电子(上海)有限公司,Tokyo Electron (Shanghai) Limited,2002年成立,主要从事东京电子在中国的产品销售和服务。

东电半导体设备(上海)有限公司,Tokyo Electron(Shanghai)Logistic Center Limited,2003年成立,主要从事中国大陆范围内东京电子的部品供给。

东电光电半导体设备(昆山)有限公司,Tokyo Electron (Kunshan) Limited,2011年成立,主要从事FPD制造设备的生产和维护。中国大陆营收约占其全球的14.4%。如果加上台湾地区(29.2%),共约43.6%。可以说中国是东京电子的核心区域。

2.3.3、东京电子营收情况

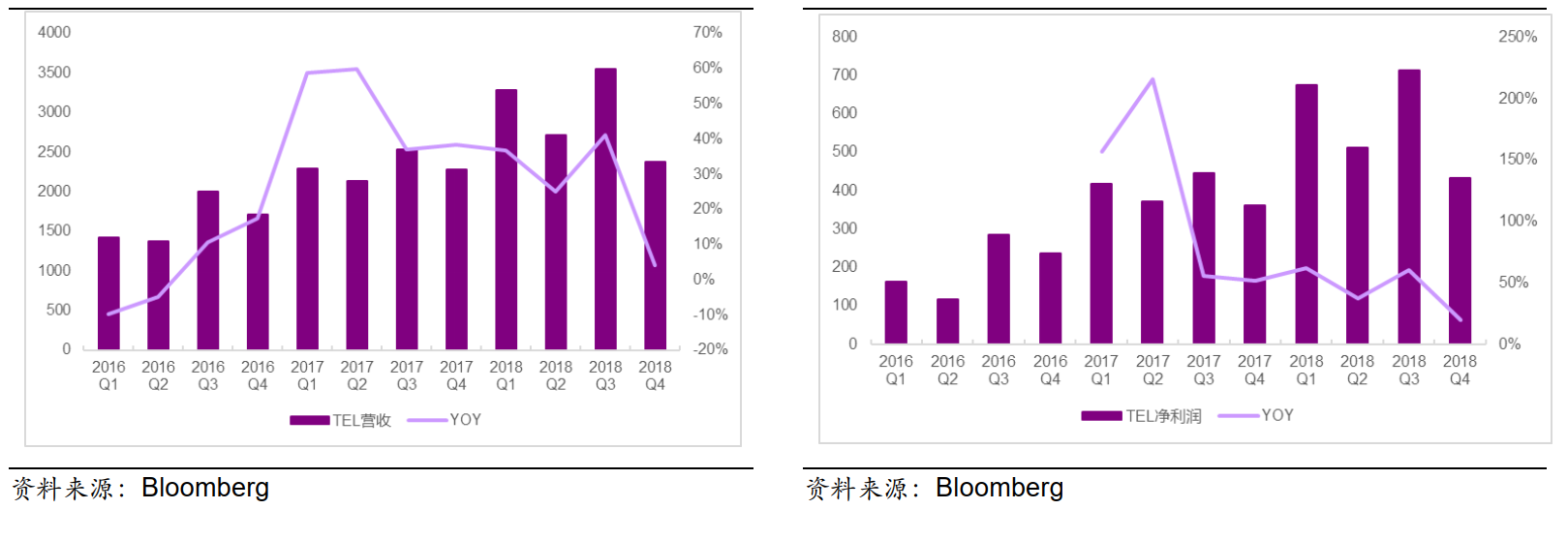

公司 2018 年实现营收 119.22 亿美元,同比增长 29.10%;净利润 23.31 亿美元,同比增长 46.29%。2018Q4 实现营收 23.79 亿美元,同比增长 4.03%;净利润 4.33 亿美元,同比增长 20.1%。

公司预计 2019 年全球半导体设备资本支出由于受到存储需求降低和中美贸易摩擦的影响将同比降低 15-20%,预计资本支出将从 H2 恢复。公司预计 2019 财年(2018.4-2019.3)营收 1.28 万亿日元,同比增长 13.2%,其中半导体设备业务 1.17 万亿日元,同比增长 10.9%。

图7:TEL营业收入、利润及其增速情况

图8:TEL收入来源(按设备、区域)

图8:TEL收入来源(按设备、区域)

2.4、泛林半导体

泛林半导体(Lam Research)是全球刻蚀设备龙头,成立于1980 年,总部位于美国加利福尼亚州,1984年5月在纳斯达克上市。公司的三大核心产品分别是刻蚀( ETCH-RIE/ALE )设备、薄膜(Deposition—CVD/ECD/ALD设备以及去光阻和清洗(Strip & Clean)设备。

其中导体刻蚀约占全球50%以上的市场份额,全球第一;介质刻蚀约占全球20%以上的市场份额,全球第二。CVD 约占全球市场20%左右的市场份额,全球第三。

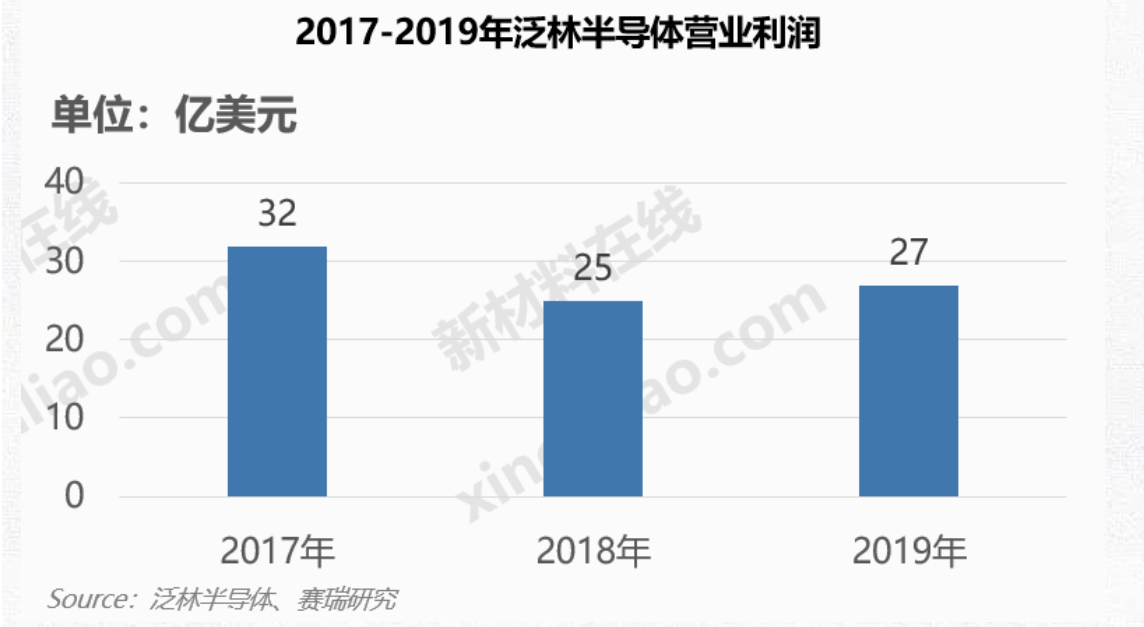

图9:2017-2019年泛林半导体营业利润情况

2.4.1、公司沿革

华人工程师David Lam在HP的工作经历,让他看到了等离子蚀刻设备在跟上半导体晶片小型化上的需求。1980年,David Lam获得了Intel创始人、曾经的仙童Noyce的支持资金,创办了Lam Research(泛林)。第二年,公司就推出了第一款刻蚀机产品——AutoEtch。1984年,泛林在纳斯达克IPO上市。1985年,公司营收超过3,400万美元,并且在欧洲开设了第一家办事处。随后的1987年,公司推出了彩虹蚀刻系统。同时推出的,还有PECVD(等离子化学沉积)的概念机型。此后在1988年,泛林发明了单晶圆旋转清洁技术。

上市之后,泛林调整了自己的战略。初生牛犊不怕虎,从1987年的PECVD开始,到后面的清洁技术,泛林走向了产品的多样化道路。1990年,泛林在中国建立业务。而1990年的中国,半导体产业除了国家扶持的项目,其他的商业化项目基本为0。少年老成的泛林已经开始为他的潜在“大客户”提供服务。当年,泛林的年度收入达到了1.4亿美元。

Lam也在1990年开始的几年内快速的发展。1991-1995年,泛林连续推出了SP旋转清洁系统、首个变压器耦合等离子蚀刻系统、首款Dual Frequency Confined 电介质蚀刻产品、SPEED HDP-CVD系统以及SABER ECD系统。这些都是当时半导体设备领域极为重要的技术创新产品,具有极强的产品竞争力。1995年,泛林的年度财政营收将近10亿美金。从1.4亿美金到10亿美金,7倍的增长,泛林只用了5年。

1996财年,泛林营收突破13亿美金,一切都还不错。但是此后4年,泛林彻底迷失了。到2000年,泛林的营收却只有12亿美金,4年间居然是负增长。到了1998年,泛林的营收只有10亿美金,而1999年,这个数字快速萎缩到了6.5亿美金。泛林用十年时间建立起来的巨大的市场份额,让泛林走向了多样化的道路。然而泛林的刻蚀机产品,并没有绝对高超的技术以及效率优势,一旦放弃了巨量资金的持续投入,分散了公司的资源,那么必将受到巨大的挑战。正如泛林内部总结所说:“我们的客户需要进行大量投资,才能使新的设备整合到半导体生产线中。一旦半导体制造商选择了特定供应商的设备并对其进行了验收,只要我们的设备具备良好的性能,制造商通常就会维持在该技术节点的选择。因此,如果该客户一旦给予了我们竞争对手设备的采购订单,我们将难以向该客户销售产品。”泛林的市值从1995年的30亿美金跌到了1998年的4.5亿美金。

1998年后,泛林将重心重新放在了刻蚀设备优势的夯实上,同时兼顾多产品的研发。最终逐步走出阴霾。此后的2003-2006年,泛林连续推出达芬奇系列旋转清洁产品、第一代Kiyo和Flex刻蚀产品、以及ALTUS CVD系统和UVTP膜处理系统。终于,公司在2005年营收约15亿美元,突破了之前1996年的高点。泛林花十年时间,重新塑造了自己的产业地位和优势。2006年,泛林完成了自己第一笔重量级的并购交易——收购Bullen Semiconductor。BS是全球最大的高纯度定制硅元件和组件供应商,为太阳能、光学和半导体设备市场提供集成的硅解决方案。

2007年,苹果推出了iPhone。对于泛林来说,这是真正腾飞的起点。2008年,全世界金融危机后,泛林无论是营收还净利润,还是公司整体实力,伴随着iPhone对于消费电子的引爆,完成了5倍的爆发性增长。而市值成长了超过15倍。2008年,泛林完成了自己第二笔重大交易——收购SEZ AG,现为Lam Research AG。

2012年,泛林以33亿美金与Novellus Systems(诺发系统)合并,新公司依然为LamResearch。诺发系统创建于1984年,主要供应用半导体生产的化学气相沉积(CVD)、物理气相沉积(PVD)、电化沉积(ECD)、化学机械研磨(CMP)、紫外热处理(UVTP)和表面处理设备。因电路几何尺寸的缩小,Novellus公司生产的沉积、表面处理、化学机械研磨和薄膜处理系统正日益成为高级半导体器件制造的关键技术。这次并购之后,泛林事实上应成为仅次于应用材料的综合性半导体设备厂商。这是一次质的并购,加速了整个行业的寡头格局进程。

此后的2014年,泛林第一次介绍了他们的第一款原子层蚀刻(ALE)系统——Kiyo F系统。ALE在可控性和精准度上明显更优,同时可以提供给芯片制造商更好的实现3D结构。Kiyo F的推出,也确立了泛林在刻蚀领域的领先地位,这比应用材料的Centris Sym3早了一年。

2016年10月,泛林尝试收购KLA(科天半导体)被美国主管机关驳回,主管机关认为这两者合并将会产生新的垄断级公司。泛林的并购野心戛然而止。

2017年,泛林完成了自己的第4笔重要交易——收购Coventor Inc. Conentor是一个领先的MEMS自动化设计软件提供者,他们为半导体和MEMS行业解决现实世界中的工艺开发,设计和集成问题。

2.5、科磊

KLA -Tencor (科磊——全球控制检测设备龙头)公司是全球领先的半导体制造工艺控制检测设备供应商,为半导体、数据存储、LED 及其他相关纳米电子产业提供工艺控制与良率管理的解决方案。

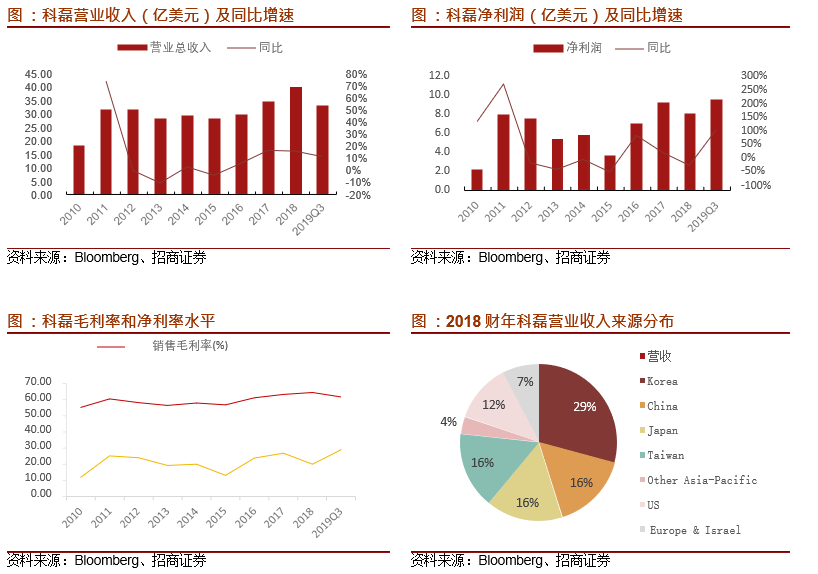

科磊 2018 财年收入 40.36 亿美元,GAAP 净利润 8.03 亿美元,净利率 20%,自 2010 年以来,科磊的毛利率一直维持 55%以上,体现了其产品在全球范围内的核心竞争力。 2018 财年科磊的研发费用为 6.09 亿美元,占营业收入比重达 15%。中日韩台湾是科磊最大的市场,主要在于此四个地区集中了全球半导体生产大部分的比重,2018 财年中国地区销售收入 6.43 亿美元,占比达 15.9%。

图10:科磊半导体财务情况

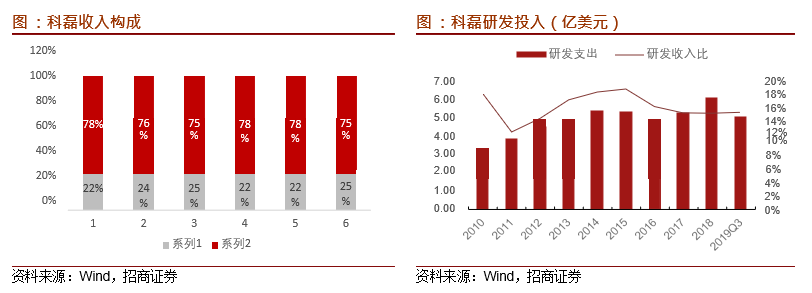

服务收入比例高,客户实力强,收入抗风险能力强。不同于设备产品的二阶导属性,设 备服务对经济周期波动的敏感程度低。近五年科磊服务收入占比都保持在20%的水平, 2019Q3 服务收入 5.6 亿美元,占比 25%,同比增长 29.3%。此外,公司约 70%的产品订单是来自头部先进制造客户,这部分客户需求稳健、扩产理性,进一步弱化了经济环境对公司订单的影响。

公司注重研发,研发收入占比常年保持 15%以上。科磊用于研发的费用逐年递增, 2017/2018/2019Q3 公司研发投入为 5.2/6.1/5.0 亿美元,同比增长 16.6%/16.0%/11.6%, 科磊在产品研发方面持续大量的投资不断向市场提供产品创新,并与芯片行业高速的技术发展保持同步。世界上绝大多数晶圆裸片,集成电路(IC),光罩和硬盘制造商均采用该公司的产品和服务。

图11:科磊收入构成及研发投入情况

产品线丰富,覆盖整个半导体生产过程的检测与量测需求。产品包括:线上晶圆和 IC 缺陷的监测、检查和分类,光罩缺陷的检测和量测,封装及互连层检测,关键尺寸量测,套刻量测,以及膜厚、表面形貌与成份量测。此外,科磊也在诸如腔室内工艺条件测量,晶片形状及应力量测,光刻仿真工具,良率管理软件以及全厂数据管理和分析系统等领域为其客户提供产品与服务。

图12:科磊产品介绍

2.6、爱德万

爱德万是全球半导体测试设备龙头,成立于 1950 年代。公司从电流静电计起家,经历了成立阶段、发展阶段和 2010 年后的成熟阶段,逐渐成为半导体测试领域的全球龙头。 根据 VLSI Research 的最新报告,爱德万成功超越宿敌泰瑞达成为全球第七大半导体设备供应商。

1950s,为了响应日本新兴半导体行业对静电计日益增长的需求,爱德万推出了日本第 一台振动电容超低电流静电计 TR-81。1970s,推出日本第一台测试仪 LSI 测试系统 T-320/20。其 10MHz 的测试速度因其迅猛的速度而受到欢迎。数字频谱分析仪 TR-9305 上市,标志着公司进入音频/振动分析市场。

1980s,该公司发布20MHz 内存系统T310 / 31E 和 40MHz 测试系统T-3331,随着 1979 年推出的 T-3330 推出一系列速度从 20MHz 到 100MHz 的测试系统之后公司在东京证 券交易所上市。1990s,推出测试速度为 500MHz / 1GHz 的高端,高精度 T5591 内存测试系统和T6682 LSI 测试系统,具有1GHz 测试速度的业界最佳性能指标和最高1024 个引脚。

2000s,收购亚洲电子公司的半导体测试设备部门。2001 年在纽约证券交易所(NYSE) 上市。2002 年出现亏损进行业务改革,之后推出 T7721 高级混合信号测试系统,进军汽车设备市场。2005 年推出 T5501 和 T5588 高端DRAM 内存测试系统和 M6300 内存处理器,2009 年推出用于 DDR3 批量生产的内存测试系统 T5503。

2010s,公司推出 3D 太赫兹成像和分析系统TAS7000,收购美国半导体测试设备供应 商 Verigy,Inc. 推出CloudTestingTM 服务,这是一项新的业务提供按需测试服务。2013 年收购美国公司W2BI.COM,进入无线系统级测试市场。2015 年,推出用于显示驱动器 IC 的 T6391 测试系统。发货 4000 台 V93000 测试系统。开发用于血管无损成像的 Hadatomo TM 光声显微镜。2016 年推出 MPT3000HVM SSD 测试系统,进入 SSD 量产测试市场。

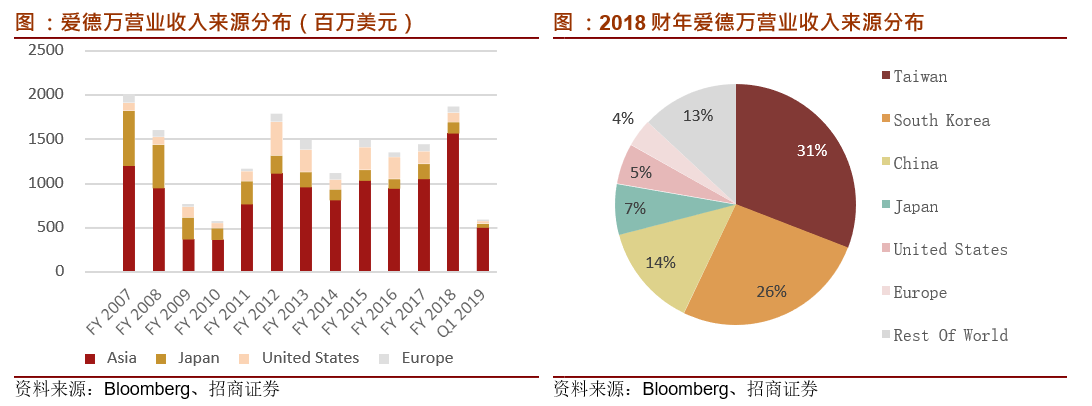

图13:爱德万营收利润情况

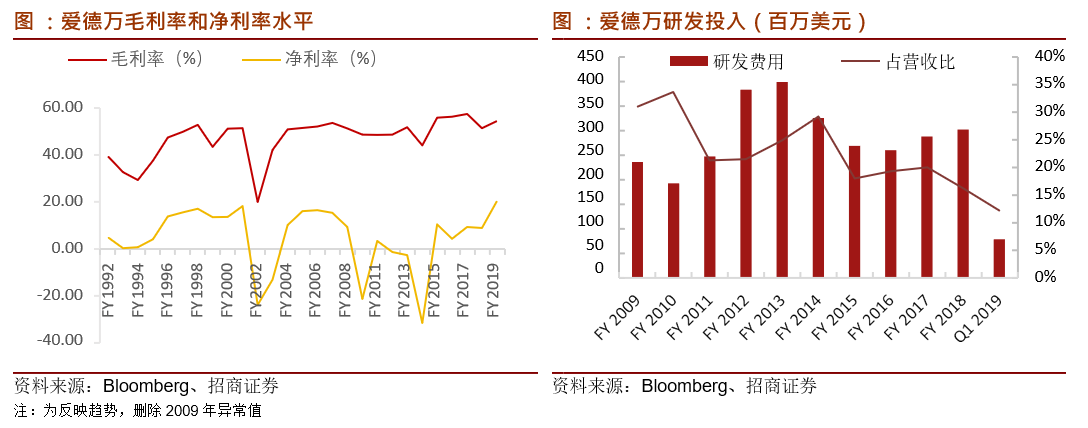

爱德万 2018 财年营业收入 18.7 亿美元,GAAP 净利润 1.63 亿美元,净利率 9%。但是其产品毛利率高达 51%,毛利率常年维持在 45%以上。为了维持其在测试设备领域的龙头地位,爱德万的研发投入一直非常高,即使是在行业低迷的 2009 年,公司依然保持着 30%以上的研发费用/营业收入比,2018 年由于营收大幅增长,其研发费用占营收下降至 12%左右。

图14:爱德万毛利及研发投入情况

从收入结构来看,晶圆代工的产业聚集地台湾,一直是爱德万最大的市场。2018 财年 在亚太市场(除日本)收入 15.71 亿美元,占了其收入的 84%。中国市场 2018 年收入

2.58 亿美元,占比 13.8%。

图15:爱德万营收分布情况

爱德万在中国市场增长较快。为了更好地服务中国市场,爱德万不断开设中国分支机构。 目前已在北京、上海、苏州、成都、大连、西安及深圳 7 个地区开设分支机构,此外也计划在武汉设立分支机构。爱德万还采取各种措施让更多中国厂商可以购买爱德万的设备,比如为了降低中小创业企业采购测试机的门槛,爱德万和政府及各地 ICC 合作,推出按需收费的测试服务项目,极大减少了客户的测试成本。2018 财年,中国已成功超越美国和日本,成为仅次于韩国和台湾地区的第三大区域。

爱德万的业务除了传统的SoC 和 Memory 测试机台之外,还包括了服务、支持、咨询、 SSD 测试以及分选机台、纳米电子束扫描电镜等机电业务。目前爱德万的业务已不仅专注于后道,而是涵盖全半导体产业链及 SSD、手机、平板等系统测试产业。

图16:爱德万的主要产品

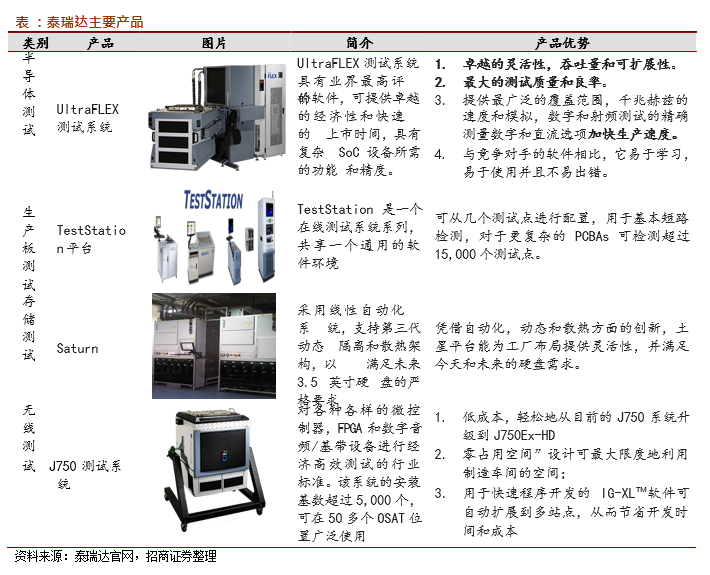

2.7、泰瑞达

泰瑞达成立于 1960s,d'Arbeloff 和 DeWolf 出售了 Teradyne 的第一款产品 D133,这是一款逻辑控制的通/断二极管测试仪。在 20 世纪 80 年代,Teradyne 通过收购领先的电路板测试系统制造商 Zehntel 扩大了其组件测试业务。1987 年,该公司推出了第一款模拟 VLSI 测试系统 A500,该系统在市场上测试提供模拟和数字数据接口的集成设备。

90 年代,泰瑞达收购了 Megatest 公司,扩大了其半测试组,以包括比目前可用的更小, 更便宜的测试仪。Teradyne 还通过Catalyst 和Tiger 测试系统成为高端片上系统(SoC) 测试的市场领导者。2000 年,泰瑞达收购了 Herco Technologies 和 Synthane-Taylor, 一年后,他们收购了电路板测试和检验负责人 GenRad,并将其合并到装配测试部门。为汽车制造和服务行业制造测试设备的GenRad 诊断解决方案成为 Teradyne 的独立产品组。

进入工业自动化领域。Teradyne 在 2008 年增加了Nextest 和Eagle Test Systems,扩 大了其半导体测试业务,分别服务于闪存测试市场和大批量模拟测试市场。同年, Teradyne 凭借内部开发的Neptune 产品进入磁盘驱动器测试市场,该产品服务于数据 密集型互联网和计算存储市场。公司最近收购了专门从事协作机器人的公司 Universal Robots,进入了工业自动化行业。

图17:泰瑞达的营收利润情况

泰瑞达 2018 年收入 21.01 亿美元,GAAP 净利润 4.52 亿美元,净利率 21%,与爱德万类似,自 2010 年以来,泰瑞达的毛利率一直维持 50%以上,体现了其产品的核心技术优势。2018 年泰瑞达的研发费用为 4.52 亿美元,占营业收入比重达 22%。台湾地区同样是泰瑞达最大的市场,2018 年台湾地区销售收入 5.16 亿美元,占比达 24%,中国大陆占比继续保持快速上升趋势,相比 2017 年上涨 5%至 17%。

图18:泰瑞达毛利及收入分布

图19:泰瑞达的产品介绍

图19:泰瑞达的产品介绍

三、半导体设备发展路径思考

从半导体设备的行业格局及海外龙头的发展历程来看,半导体设备行业有两大特点:

1)公司需要持续的高投入,属于资金密集、技术密集行业,头部优势明显;第一名吃肉,第二名喝汤,第三名就没有活路了。

2)公司需要注重技术路径升级和快速迭代,紧跟下游需求,把握行业格局变迁带来的发展机会。在不断投入研发,掌握核心关键技术能力的同时,如何绑定上下游资源,占据行业优势地位也非常关键。纵观半导体设备巨头们的发展经历,基本就是并购史,应用材料、阿斯麦、东京电子、泛林半导体、科磊半导体牢牢占据了全球前五的位置。而这些厂商正是在前一轮的积极并购后慢慢定型,成为了业内的标杆企业。

附录:参考资料

1.招商证券2019半导体设备专题系列之一:“自主可控”支撑长期成长

2.招商证券-招商证券2019半导体设备专题系列之二:冲云破雾的检测设备

3.国信证券-国信证券半导体专题研究系列八:正在崛起的中国半导体设备

4.方正证券-方正证券半导体设备行业研究框架总论:半导体景气度反转设备先行

5.光大证券-光大证券半导体设备行业深度报告:国产半导体设备技术加速追赶,国产替代正当时

6.国元证券-国元证券半导体设备投资地图

7.兴业证券-电子:探寻中国半导体设备全产业链的发展机遇

8.华泰证券-华泰证券半导体设备行业深度报告:2020,中国半导体设备的转机之年

9.申港证券-申港证券机械设备行业深度研究:泛半导体设备行业观察新视角

10.安信证券-华兴源创(688001.SH):检测设备行业领先者,平板显示与集成电路双轮驱动

11.华西证券-赛腾股份(603283.SH):无线耳机设备先行,紧抓苹果迎“大年”

12. 开源证券半导体设备系列专题报告之一:半导体设备详解——产业转移与国家力量赋能国产化加速推进

13.开源证券-长川科技(300604.SZ):“内生 外延”做大做强主业,迎接产业黄金机遇期

14.东吴证券-至纯科技(603690.SH):立足高纯工艺,半导体清洗设备将迎增长

15. 华西证券-中微公司(688012.SH):走进“芯”时代系列深度之三十二,国内半导刻蚀巨头,迈内生&外延平台化

16. 安信证券-芯源微(688037.SH):涂胶显影打破垄断,湿法清洗国产先锋

17. 德邦证券-北方华创(002371.SZ):平台型半导体设备龙头,国产替代带来发展良机

18. 国联证券-中微公司(688012.SH):国芯之光,刻蚀设备领跑者

19. 安信证券-晶盛机电(300316.SZ):晶体设备专家,SiC、蓝宝石有望发力